- コラムタイトル

-

【2024年最新】夫婦の⽼後資⾦はいくらあれば安⼼?年⾦受給額の平均も解説

- リード

-

年⾦や退職⾦だけに頼らず、⾃分で⽼後資⾦を⽤意することが常識となりつつある近年。具体的にどれくらいの⾦額があれば安⼼なのか、気になっている⼈は多いでしょう。

そこでこの記事では、ファイナンシャルプランナーの頼藤太希さん監修のもと、夫婦が年⾦以外に貯めておくべき⽼後資⾦の⽬安を紹介します。共働き、⽚⽅が専業主婦(夫)など、夫婦の働き⽅によって異なる平均の年⾦受給額、さらに⽼後資⾦の効率的な貯め⽅もアドバイスしますので併せて確認してみてください。※この記事は2023年8⽉9⽇に公開した内容を最新情報に更新しています。

- コラムサマリ

■夫婦が年⾦以外で⽤意すべき⽼後資⾦の⽬安は1,364万円以上夫婦の⽼後資⾦の内訳は?

■夫婦2⼈の標準的な年⾦受給額は約22万円

パターン①夫婦共働きで2⼈とも会社員の場合

パターン②夫が会社員、妻が専業主婦の場合

パターン③フリーランス、個⼈事業主の場合

■持ち家か賃貸かによっても必要な⽼後資⾦は変わる【持ち家がある場合】夫婦2⼈に必要な⽼後資⾦【持ち家がない場合】夫婦2⼈に必要な⽼後資⾦

■介護や医療費、施設⼊居も!特別な⽀出にも備えよう

介護に必要な費⽤は?

施設⼊居に必要な費⽤は?

■⽼後資⾦、みんないくら貯めている?

■⽼後資⾦はどうやって準備する?活⽤したい制度7つ

1.企業年⾦(厚⽣年⾦)

2.国⺠年⾦基⾦(国⺠年⾦)

3.付加年⾦(国⺠年⾦)

4.個⼈年⾦保険(国⺠年⾦/厚⽣年⾦)

5.iDeCo(国⺠年⾦/厚⽣年⾦)

6.NISA(国⺠年⾦/厚⽣年⾦)

7.⼩規模企業共済(国⺠年⾦/厚⽣年⾦)

■夫婦の⽼後資⾦を効率的に貯めるコツ

(1)夫婦共働きの場合

(2)夫が会社員、妻が専業主婦の場合

(3)フリーランス、個⼈事業主の場合

■安⼼できる⽼後には、リスクをふまえた将来設計が⼤事

- 本文

-

夫婦が年⾦以外で⽤意すべき⽼後資⾦の⽬安は1,364万円以上

夫婦が年⾦以外に⽤意しておくべき、⽼後資⾦の⽬安は1,364万円以上です。これは、総務省が公表しているアンケート調査「家計調査報告」1)を参考に導き 出した⾦額になります。以下では、その内訳を詳しく紹介していきます。なお、この記事では「⽼後」の期間を、年⾦を受給できる65〜95歳の30年間で試算しています。

参考資料

1)総務省統計局「家計調査報告(家計収⽀編)2023 年(令和5年)平均結果の概要」

夫婦の⽼後資⾦の内訳は?

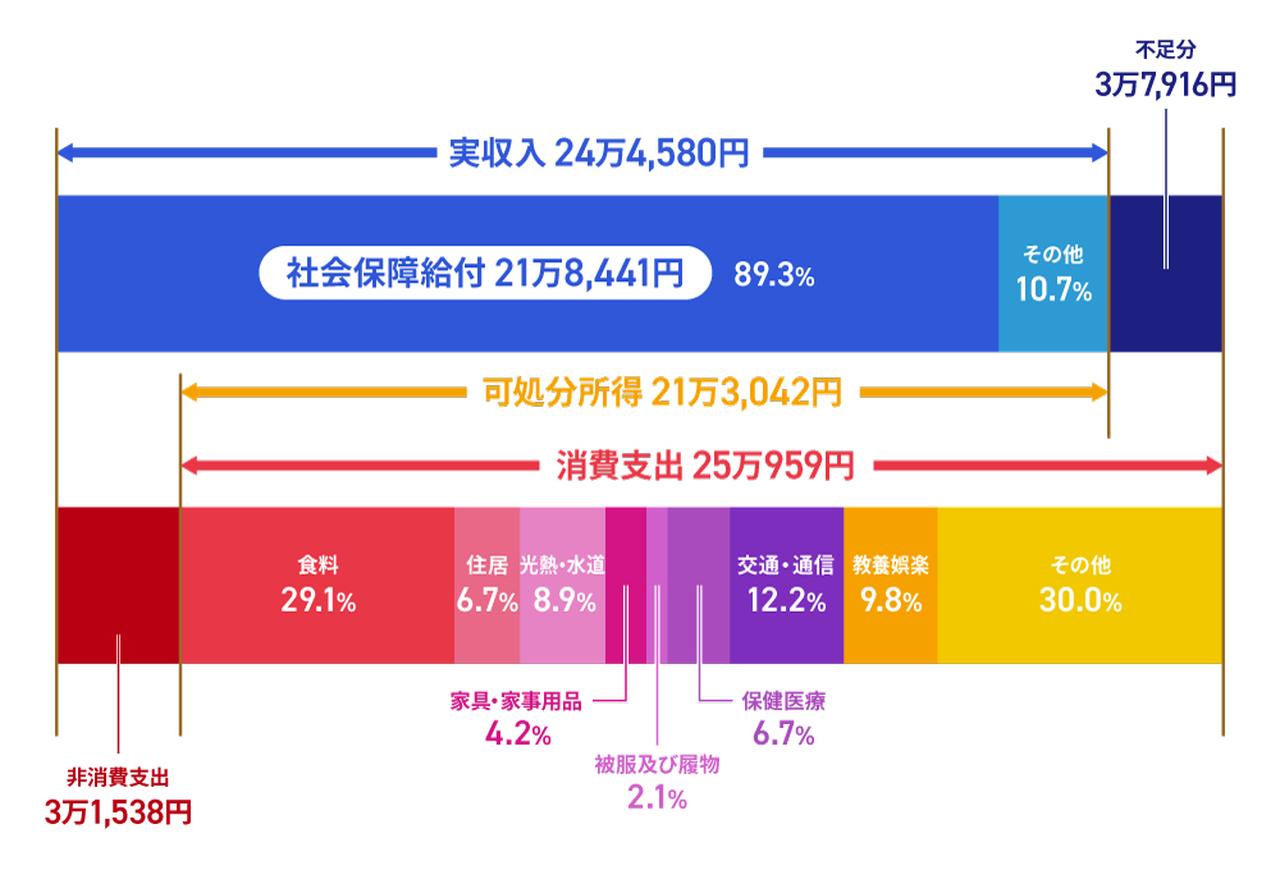

まずは、「家計調査報告」で報告されている65歳以上の夫婦の⽣活費の内訳を確認しましょう。

〈図〉夫婦⾼齢者無職世帯の家計収⽀(2023年)

2023年の「家計調査報告」の調査結果を⾒ると、⾼齢夫婦無職世帯の実収⼊の平均額が 24万4,580円となっているのに対し、⾮消費⽀出と消費⽀出を合わせ た⾦額は28万 2,497円、よって毎⽉の不⾜額は3万7,916円となっています。 ⽼後を65〜95歳とした場合には、毎⽉3万7,916円の⾚字が30年間続くわけですから、⽼後に必要な不⾜⾦額の計算式は以下のようになります。

3万7,916円×12カ⽉×30年 =1,364万9,760円

このように⾼齢夫婦無職世帯が30年間、2023年の「家計調査報告」における「平均的」な⽣活を送るためには、約1,364万円の⽼後資⾦が必要と考えることができます。

ただし、この⾦額はあくまでも平均値に過ぎません。特に⽣活費の根拠となる「家計調査報告」は、調査対象に⾼収⼊(⾼⽀出)な世帯が含まれており、平均値が⾼くなっている傾向があるからです。また、ライフスタイルは⼈それぞれなので、暮らし⽅によっては、「これでも⾜りない」、または「こんなに必要ない」 ということもあります。

⼀⽅、実収⼊のベースとなる公的年⾦については、夫婦共働きの場合(2⼈とも厚⽣年⾦)と個⼈事業主の場合(2⼈とも国⺠年⾦)とでは、95歳までに受給できる⾦額に 5,000万円程度の差が出ます。共働き以外の夫婦が「平均的」な⽣活を送るためには、約1,364万円の貯えでは不⾜する可能性が⾼いと考えておくべきかもしれません。

今回の試算結果はあくまでも⽬安と考えて、この⾦額をベースに⾃分のライフスタイルにあった⽼後資⾦を考えてみましょう。

夫婦2⼈の標準的な年⾦受給額は約22万円

⽼後資⾦のベースになるのは、原則として65歳以上から受給することになる 公的年⾦(国⺠年⾦と厚⽣年⾦)です。⽇本年⾦機構が発表している令和6年度の夫婦2⼈分の標準的な年⾦額は、厚⽣年⾦に⼊っている場合、23万483円 2)です。ただし、妻と夫の働き⽅によって、もらえる年⾦額は変わります。そこで、それぞれの状況に合わせて、年⾦額を試算しました。

参考資料

2)⽇本年⾦機構「令和6年4⽉分からの年⾦額等について」

パターン①夫婦共働きで2⼈とも会社員の場合

夫婦の両⽅が会社員として働いていた場合には、2⼈とも厚⽣年⾦に加⼊していたことになります。厚⽣年⾦の年⾦額は収⼊や加⼊期間によって変わるため、ここでは平均額でシミュレーションします。

厚⽣労働省が公表している「令和4年度厚⽣年⾦保険・国⺠年⾦事業の概況」3)によれば、厚⽣年⾦に加⼊していた⼈が受給できる年⾦(国⺠年⾦+厚⽣年 ⾦)の平均は、男性が⽉額16万3,875円、⼥性が⽉額10万4,878円です。つまり、夫婦共働きで2⼈とも会社員の場合にもらえる年⾦の合計額は、毎⽉26万8,753円と考えることができます。

この⾦額を65〜95歳の30年間受け取ったとすると、年⾦総額は以下の計算式で求めることができます。

26万8,753円×12カ⽉×30年 =9,675万1,080 円

このように夫婦共働きの場合は、65〜95歳の間に約9,675万円の年⾦をもらえる計算になります。

また、このパターンは平均よりも年⾦が多いため、⽼後資⾦は前述した約1,364万円よりも少なくて済みます。

参考資料

3)厚⽣労働省年⾦局「令和4年度 厚⽣年⾦保険・国⺠年⾦事業の概況」

パターン②夫が会社員、妻が専業主婦の場合

夫が会社員、妻が専業主婦の場合は、夫が厚⽣年⾦に加⼊、妻は国⺠年⾦にのみ加⼊という状況になります。前述したように、厚⽣年⾦に加⼊していた男性が受 給できる年⾦(国⺠年⾦+厚⽣年⾦)の平均は⽉額16万3,875円です。⼀⽅、同じ調査によると、国⺠年⾦の平均⽉額は5万6,428円です 3)。専業主婦である妻がこの⾦額を受給していた場合、夫が会社員で妻が専業主婦の夫婦がもらえる年⾦の合計額は毎⽉22万303円と考えることができます。

この⾦額を65〜95歳の30年間受け取ったとすると、年⾦総額は以下の計算式で求めることができます。

22万303円×12カ⽉×30年 =7,930万9,080円

このように夫が会社員、妻が専業主婦の場合は、65〜95歳の間に約7,931 万円の年⾦をもらえる計算になります。

このパターンだと、ほぼ平均の年⾦受給額と同じなので、⽼後資⾦は前述した約1,364万円以上を⽤意しておいたほうが安⼼でしょう。

パターン③フリーランス、個⼈事業主の場合

フリーランスや個⼈事業主の場合には、国⺠年⾦に加⼊することになります。夫もしくは妻だけが国⺠年⾦に加⼊している場合はパターン②と同じです。ここでは、夫婦ともに国⺠年⾦に加⼊している場合の年⾦額を紹介します。この場合はどちらかが専業主婦(夫)でも、もらえる年⾦額は変わりません。前述のように国⺠年⾦の平均受給額は⽉額5万6,428円なので、夫婦でもらえる年⾦の合計額は毎⽉11万2,856円となります。

この⾦額を65〜95歳の30年間受け取ったとすると、年⾦総額は以下の計算式で求めることができます。

11万2,856円×12カ⽉×30年=4,062万8,160円

このようにフリーランス、個⼈事業主の場合は、65〜95歳の間に約4,062万円の年⾦をもらえる計算になります。

このパターンは平均よりも年⾦が少ないため、⽼後資⾦は前述した約1,364万円よりも多く⽤意する必要があります。

持ち家か賃貸かによっても必要な⽼後資⾦は変わる

⽼後の住居が持ち家か賃貸かによっても、必要な⽼後資⾦は⼤きく変わってき ます。国⼟交通省の資料によると、65歳以上の⾼齢者は989万世帯が持ち家で、 292万世帯が賃貸住宅に住んでいるといいます4)。以下で、持ち家と賃貸の場合に必要な⽼後資⾦について詳しく説明します。

参考資料

4)国⼟交通省「⾼齢者の住まいに関する現状と施策の動向」

【持ち家がある場合】夫婦2⼈に必要な⽼後資⾦

国⼟交通省の「住宅市場動向調査」によると、住宅やマンションを購⼊する場合、 購⼊資⾦の平均額は以下になります5)。

〈表〉購⼊資⾦の平均額

• 注⽂住宅(⼟地を含む) 平均5,436万円

• 注⽂住宅(建て替え) 平均4,487万円

• 分譲⼾建住宅 平均4,214万円

• 分譲マンション 平均5,279万円

• 中古⼾建住宅 平均3,340万円

• 中古マンション 平均2,941万円

同調査によると、住宅ローンの返済期間はおおよそ30年前後であるケースが多 いようです。住宅ローンを組んでこれらを購⼊した場合は、⽼後⽣活が始まるまでに完済できれば、そのあとの住居費は抑えられます。ただし、ローンの返済が終わったとしても、持ち家の場合は固定資産税を毎年⽀払わなければなりません。地域によっては、都市計画税もかかります。

また、⾼齢者になった時には、リフォームをして⾼齢者対応設備を備える必要もあるでしょう。住宅リフォーム推進協議会の「住宅リフォーム消費者実態調査」 の報告によると、50代以上のリフォームの費⽤は平均282万円で、「⼿すり」「浴室・トイレの暖房設備」などをリフォームする⼈が多いようです6)。

「家計調査報告」の住居の⽀出に含まれているのは、家賃地代と設備修繕・維持 費です。つまり、税⾦やリフォーム費⽤は別に⽤意しなければなりません。そのため、持ち家がある場合の⽼後資⾦は⽬安としていた1,364万円以上と考えたほうがよいでしょう。

参考資料

5)国⼟交通省「令和4年度 住宅市場動向調査」

6)⼀般社団法⼈ 住宅リフォーム推進協議会「2023年度 住宅リフォーム消費者 (検討者・実施者)実態調査報告書」

【持ち家がない場合】夫婦2⼈に必要な⽼後資⾦

賃貸アパートや賃貸マンションなどに住み続けるのであれば、⽼後も家賃や共益費を⽀払っていく必要があります。またマンションであれば、管理費・修繕積⽴⾦、駐⾞場代や駐輪場代(契約している場合のみ)もかかります。

国⼟交通省の「住宅市場動向調査」によると、賃貸住宅の家賃は令和4年度で 平均⽉額7万8,069円、共益費の平均は⽉額4,836円です5)。また、令和 4年度では全体の45.8%の賃貸住宅で更新⼿数料があり、その平均額は家賃1カ⽉ 分です。さらにそのほかの費⽤がかかったという世帯は全体の17.5%で、その平均額は2万619円でした。

仮に65〜95歳の30年間を平均的な家賃と共益費、そして更新⼿数料が2年に1度かかる賃貸住宅に住み続けた場合、かかる費⽤は以下になります。

(7万8,069円+4,836円)×12カ⽉×30年+(7万8,069 円×15 年)

=2,984万5,800円+117万1,035円 =3,101万6,835円

「家計調査報告」の住居の⽀出は消費⽀出の6.7%(1万 6,814円)ですが、これは持ち家の⼈も含む平均額になります。そのため、家賃を⽀払っている場合 は、⽬安としていた⽼後資⾦ 1,364 万円以上を⽤意する必要があります。

介護や医療費、施設⼊居も!特別な⽀出にも備えよう

夫婦の場合、年⾦以外に⽤意すべき⽼後資⾦の⽬安は約1,364万円です。ただ し、この⾦額には介護にかかる費⽤が含まれていません。そこで、⽣活費を除く⽼後の主な出費についても、⽬安をまとめてみました。

介護に必要な費⽤は?

⼦どもがいない⼈の場合はもちろん、⼦どもがいる場合でも介護の費⽤は⾃分たちで⽤意しておきたいと考える⼈は多いでしょう。つまり「平均的」な⽣活を送りつつ、「もしも」に備えるためには、プラスアルファの貯えが必要となるわ けです。

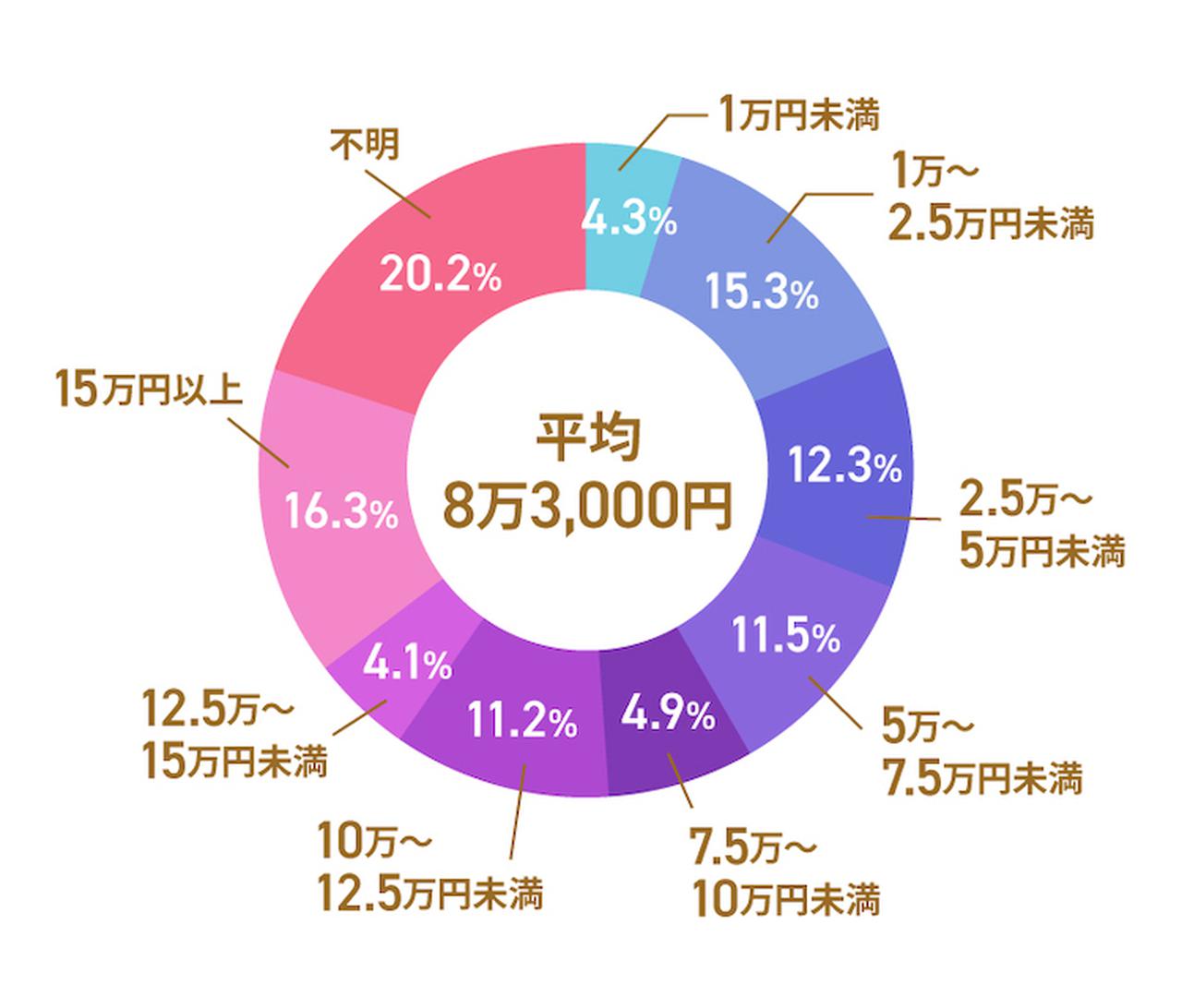

安⼼できる⽼後資⾦の⽬安として、介護に備える費⽤を試算してみましょう。 ⽣命保険⽂化センターが公表した「⽣命保険に関する全国実態調査(2021 年度)」 7)によれば、介護費⽤の平均⽉額は8万3,000円となっています。

〈図〉介護費⽤の平均⽉額

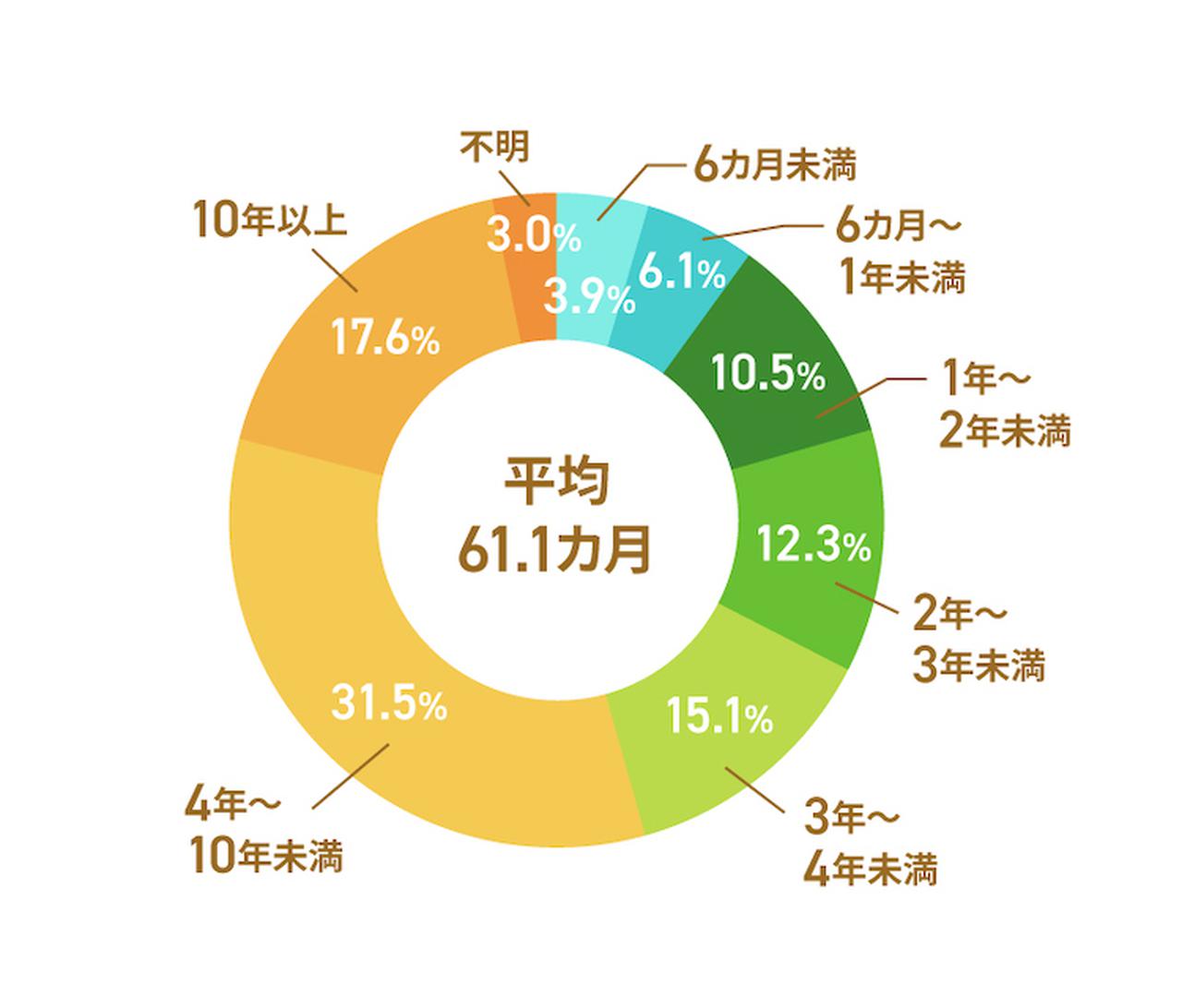

また同調査によれば、介護が必要な期間は平均で61.1カ⽉(約5年1カ⽉)で す。

〈図〉介護期間の平均

介護費⽤の平均⽉額と介護が必要な期間を掛け合わせると、507万1,300円になります。

さらに、住宅改修や介護⽤ベッドの購⼊などの⼀時費⽤の合計額は同調査によ ると平均74万円です。これを加えると1⼈あたり約581万円の備えが必要になると考えることができます。夫婦2⼈の介護費⽤を計算すると以下になりま す。

(約507万1,300円+約74万円)×2 ⼈ =約1,162万円

つまり、介護の「もしも」に備える資⾦を⽤意するなら、夫婦2⼈で約1,162万円が必要ということになります。⽼後資⾦の⽬安である約1,365万円と合わせた⾦額は以下です。

約1,365万円(⽣活費)+約1,162 万円(介護費など) =約2,527 万円

つまり、介護費を含めると⽼後資⾦の⽬安としていた1,365万円以上が必要ということになります。

参考資料

7)⽣命保険⽂化センター「⽣命保険に関する全国実態調査(令和3年度)」

施設⼊居に必要な費⽤は?

病気や認知症などを理由に、施設へ⼊居(⼊所)するケースもあります。また元気であっても、⽼後の住まいとして施設の⼊居を検討しているという⼈もいるのではないでしょうか。国⼟交通省の資料によると、要介護の⾼齢者の約8割は在宅で介護を受けています4)。ただし、85歳以上になるとサービス付き⾼齢者向け住宅や有料⽼⼈ホームに⼊る⼈も少なくないといいます。 施設に⼊居した場合、「⽉額費⽤」がかかります。各施設の相場は以下です。

〈表〉⽼⼈ホームの⽉額費⽤の相場 8)9)10)

施設の種類 ⽉額費⽤の相場 介護付き有料⽼⼈ホーム 16万8,000円〜35万4,000円 住宅型有料⽼⼈ホーム 10万円〜24万6,000円 住宅型有料⽼⼈ホーム 10万円〜24 万6,000円 サービス付き⾼齢者向け住宅 12万5,000円〜23万5,000円 グループホーム 9万6,000円〜14万6,000円 介護型ケアハウス 9万円〜15万円 特別養護⽼⼈ホーム 7万4,348円〜11万9,195円 夫婦で施設へ⼊居するなら、上記の2倍の資⾦が必要となります。また⺠間施設の場合は、⽉額費⽤のほかに「⼊居⼀時⾦(保証⾦)」が必要になるため、まとまったお⾦を⽤意しなければなりません。

たとえば、⽉額費⽤が⼿頃で⼊居⼀時⾦が必要ない特別養護⽼⼈ホームに10年間⼊居するとします。その場合にかかる費⽤の総額は、従来型個室の場合で1⼈あたり約1,025万円です。夫婦だとこの倍額である約2,050万円が必要になり ます。⼊居期間や施設のサービスによっても変動しますが、将来的に施設への⼊ 居を検討しているのであれば、⽼後資⾦として準備しておくのがよいでしょう。 また、遺される家族に負担をかけないためには、葬儀費⽤も⽤意しておくほうがいいでしょう。安⼼葬儀の調査によると、飲⾷費や返礼品代も含めて平均97万5,000円です11)。

⽼後資⾦は、介護費費⽤や葬儀費⽤なども考慮した上で貯めるようにするとより安⼼です。

参考資料

8)みんなの介護「有料⽼⼈ホーム・サ⾼住・グループホームの費⽤相場調査(2023年3⽉時点)」

9)厚⽣労働省「令和2年8⽉3⽇ 第1回住まい⽀援の連携強化のための連絡 協議会資料10」

10)独⽴⾏政法⼈福祉医療機構「令和4年度 施設・居住系サービス事業者運営状況調査」

11)安⼼葬儀「2023年調査 葬儀に関するアンケート」

⽼後資⾦、みんないくら貯めている?

必要な⽼後資⾦の⽬安がわかったところで、つぎに気になるのが、実際にほかの⼈がどれだけの⽼後資⾦を貯めているかでしょう。

⾦融広報中央委員会が公表している「家計の⾦融⾏動に関する世論調査2022年(⼆⼈以上世帯調査)」12)によれば、60代夫婦(世帯)の⾦融資産保有額の平均値は2,588万円となります。

この数値は平均値ですから、資産保有額がかなり⾼い⼈も含まれています。実態に近い⾦額の⽬安を把握したいなら、中央値のほうが適していると考えられます。

中央値を参照すると60代夫婦(世帯)の⾦融資産保有額は1,200 万円となっています。つまり、多くの世帯は必要な⽼後資⾦が⾜りていないということになります。

この結果をどう考えるかは⼈によって異なるでしょう。しかし、⽼後の不安をなるべく少なくしておきたいなら、先ほど試算した2,527万円を⽬安に、⽼後資⾦を準備するためのプランを⽴てることをおすすめします。

参考資料

12)⾦融広報中央委員会「家計の⾦融⾏動に関する世論調査[⼆⼈以上世帯調査] 令和5年調査結果」

⽼後資⾦はどうやって準備する?活⽤したい制度7つ

⽼後資⾦を効率的に準備するために活⽤したいのが、公的年⾦に上乗せの給付を保障する「私的年⾦」制度です。さらに投資も⾏えば、より多くの資⾦を貯めることができるでしょう。以下に、代表的な私的年⾦と、⽼後資⾦の形成に役⽴つ投資⼿段を紹介します。

1.企業年⾦(厚⽣年⾦)

2.国⺠年⾦基⾦(国⺠年⾦)

3.付加年⾦(国⺠年⾦)

4.個⼈年⾦保険(厚⽣年⾦/国⺠年⾦)

5.iDeCo(厚⽣年⾦/国⺠年⾦)

6.NISA(厚⽣年⾦/国⺠年⾦)

7.⼩規模企業共済(厚⽣年⾦/国⺠年⾦)

それぞれについては以下で詳しく説明します。

1.企業年⾦(厚⽣年⾦)

企業年⾦とは、企業が独⾃に設けている私的年⾦制度です。企業年⾦には「確定 給付企業年⾦」と「確定拠出年⾦」があります。前者は加⼊時に加⼊者が将来受 給できる年⾦額が決まっていて、後者は加⼊者ごとに拠出された掛⾦を加⼊者⾃らが運⽤し、その運⽤結果に基づいて給付額が決定されます。近年は確定拠出年⾦を導⼊する企業が増えています。なお、掛⾦や費⽤は企業が負担します。

2.国⺠年⾦基⾦(国⺠年⾦)

国⺠年⾦基⾦とは、国⺠年⾦にプラスして加⼊できる私的年⾦制度です。 会社員や公務員は厚⽣年⾦に加⼊しているため、⽼後に多くの年⾦を受給でき ます。しかし、フリーランスや個⼈事業主の場合は厚⽣年⾦に加⼊できないた め、将来受給できる公的年⾦は国⺠年⾦しかありません。

フリーランスや個⼈事業主の⼈は、国⺠年⾦基⾦に加⼊しておけば、厚⽣年⾦とほぼ変わらない年⾦額を受け取ることができます。なお、掛⾦は全額、社会保険料控除の対象ですので、税⾦の負担を減らしながら将来に備えることができま す。

3.付加年⾦(国⺠年⾦)

付加年⾦とは、国⺠年⾦の定額保険料に加えて、⽉額400円の付加保険料を⽀払うことで、将来の⽼齢基礎年⾦の受給額を上乗せできる制度です。ただし、国⺠年⾦基⾦との併⽤はできません。

付加年⾦でもらえる年⾦額は、200円×付加保険料納付⽉数です。付加年⾦のメリットは途中でやめることができ、付加保険料の納付をやめても、⽀払った期間の保険料分は⽼齢基礎年⾦額に上乗せされる点です。

加⼊できるのは、国⺠年⾦保険料納付の免除や猶予を受けていない第1号被保険者(65歳未満の任意加⼊被保険者を含む)、つまりフリーランスや個⼈事業者、 専業主婦(夫)などです。

4.個⼈年⾦保険(国⺠年⾦/厚⽣年⾦)

個⼈年⾦保険とは、⺠間の保険会社が販売している⾦融商品の1つです。契約時に年⾦を受給する年齢を決めて、受給までの期間で保険料を⽀払います。受給年齢になると、あらかじめ決めた期間中、年⾦を毎⽉受給できるしくみです。タイプによっては、受給期間中に本⼈が死亡した場合、残りの年⾦を遺族が受給することもできます。

5.iDeCo(国⺠年⾦/厚⽣年⾦)

iDeCoとは、⾃分で資産運⽤を⾏い、掛⾦と運⽤益を60歳以降に年⾦として受給できる私的年⾦制度です。年⾦制度でありながら、⾃⾝の運⽤次第で年⾦額を増やせる可能性がある点は魅⼒的でしょう。

最⼤のメリットは、iDeCoは公的年⾦と同じで公的年⾦等控除を利⽤できることです。公的年⾦等控除とは、本来かかるはずの公的年⾦に対しての税⾦を控除する制度になります。このような制度が適⽤されることもあり、iDeCoは効率 的に⽼後資⾦を増やすのにピッタリといえます。ただし、原則60歳までは資産の引き出しができないので注意が必要です。

6.NISA(国⺠年⾦/厚⽣年⾦)

⽼後の収⼊を少しでも多くしたい⼈には、投資信託や株式投資をおすすめしま す。投資信託とは、運⽤の専⾨家が⾃分の代わりに資産を運⽤してくれる投資⽅ 法です。

中でも2024年1⽉に⼤きく改正された「NISA」が注⽬されています。NISA は2014年にスタートした少額投資⾮課税制度で、投資に対する利益は⾮課税であることが特徴です。2024年の改正によって年間投資額の拡⼤や⾮課税期間の無期限化が図られ、より⻑期にわたる資産形成を達成しやすくなりました。

7.⼩規模企業共済(国⺠年⾦/厚⽣年⾦)

⼩規模企業共済は、フリーランスや個⼈事業主の退職⾦制度ともいわれる、独⽴⾏政法⼈中⼩企業基盤整備機構が提供する共済制度です。

毎⽉1,000円から7万円まで500円単位で掛⾦を⾃由に選択できるので、収⼊に応じて無理なく積み⽴てできる点が特徴となります。また、掛⾦の全額が所得 控除(⼩規模企業共済等掛⾦控除)の対象になる点も、フリーランスや個⼈事業主の⼈にとっては⼤きなメリットといえるでしょう。

デメリットとしては、掛⾦納付⽉数20年未満で解約してしまうと、解約⼿当⾦が掛⾦合計額を下回ってしまうことです。20年以上掛け続けられる額で始めるようにしましょう。

夫婦の⽼後資⾦を効率的に貯めるコツ

前述したように、⽼後資⾦を準備するための⼿段として私的年⾦や投資の制度があります。ここでは効率よく⽼後資⾦を貯めるために制度を活⽤するコツを、夫婦の働き⽅のパターン別で紹介します。

(1)夫婦共働きの場合

夫婦共働きの場合は、⽼後資⾦にまわすお⾦に⽐較的余裕があります。企業年⾦ や個⼈年⾦保険も有効ですが、より積極的に資⾦を増やしたいのであれば、 iDeCoとNISAを併せて活⽤するのがおすすめです。特に、掛⾦が全額所得控除の対象となるiDeCoは、税⾦の負担軽減にも役⽴ちます。iDeCoの上限額まで利⽤し、さらに余裕があれば、NISAの活⽤も検討しましょう。

(2)夫が会社員、妻が専業主婦の場合

夫が会社員、妻が専業主婦の場合、夫は厚⽣年⾦、妻は国⺠年⾦のみという形態になります。

この場合には、夫と妻とで活⽤すべき制度が変わります。理由は、所得税の有無で活⽤すべき制度が変わるからです。収⼊があり所得税を⽀払っている夫の場合は、所得控除の対象となるiDeCoを上限額まで利⽤し、さらに余裕があればNISAの活⽤も検討しましょう。

⼀⽅、収⼊がなく所得税を⽀払っていない妻の場合は、NISA最優先で考えましょう。iDeCoに加⼊するという⼿もありますが、所得税・住⺠税を納めていないと所得控除の効果は得られないので、余裕があれば iDeCoも活⽤というスタンスがよいでしょう。

(3)フリーランス、個⼈事業主の場合

フリーランスや個⼈事業主の場合は、国⺠年⾦を受給することになります。厚⽣年⾦に⽐べ、受給額が少ないので、将来に備え、より積極的な対策が必要になるでしょう。

この場合に、最も優先順位が⾼いのは⼩規模企業共済と国⺠年⾦基⾦の活⽤です。どちらも税負担の軽減効果があるほか、⼩規模企業共済は60歳より早くお⾦を受け取ることができたり、低⾦利の貸付制度を利⽤したりすることもできます。付加年⾦にも加⼊することができますが、国⺠年⾦基⾦と付加年⾦は併⽤ができません。

運⽤先を⾃分で選びたい場合は、国⺠年⾦基⾦ではなくiDeCoという選択にな るでしょう。iDeCoと国⺠年⾦基⾦は併⽤ができますが、掛⾦は両⽅合わせて、 ⽉額最⼤6万8,000円です。その上で、余裕があればNISA、個⼈年⾦保険も併せて活⽤するとよいでしょう。

安⼼できる⽼後には、リスクをふまえた将来設計が⼤事

少⼦⾼齢化が進む中、公的年⾦の⽀給額は年々引き下げられる傾向にあります。 また平均寿命も延びているため、⽼後を安⼼して過ごすためには、⾃分たちである程度の貯えを⽤意しておく必要があります。とはいえ、ここで紹介した⽼後資 ⾦の⽬安は、あくまでも現時点での「平均的」な⽀出をもとに試算した結果に過 ぎません。どのような⽼後を過ごしたいかによって、必要な⾦額は⼤きく変わっていくでしょう。

そこで⼤切なのが、⽼後のライフプランについて、夫婦で具体的なイメージを持っておくことです。⽇頃から、⾃分たちで⽼後の⽣活について話し合ったり、専⾨家のアドバイスを受けたりして、安⼼できる⽼後に備えることをおすすめします。

この記事の執筆協力

- 執筆者名

-

マネコミ編集部

- 執筆者プロフィール

- 募集文書管理番号